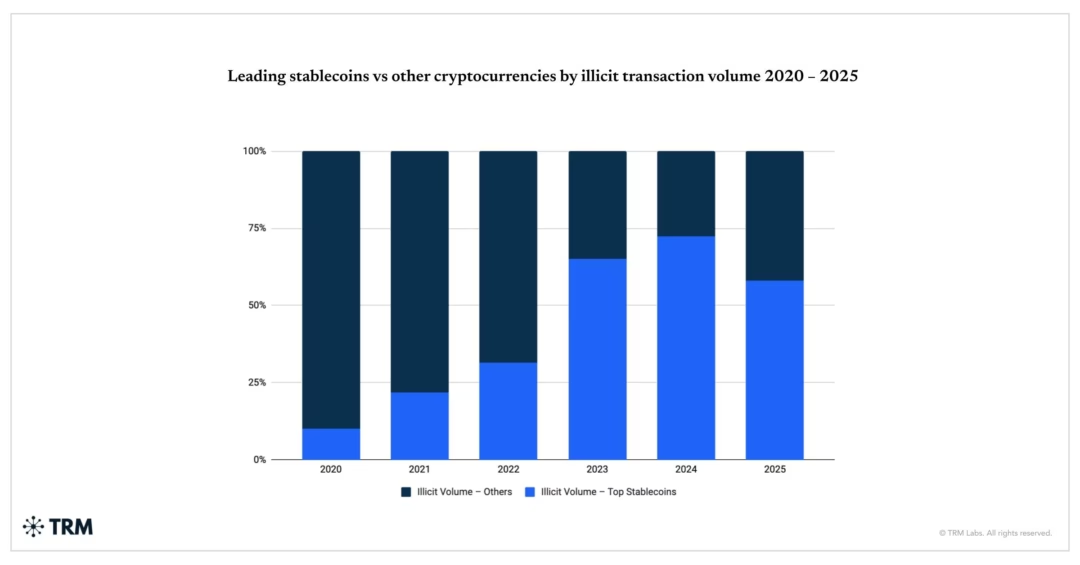

“Ngân hàng cần giảm thiểu rủi ro pháp lý và tuân thủ khi cung cấp dịch vụ thanh toán stablecoin. Để giảm rủi ro tuân thủ, các tổ chức tài chính nên có chuyên viên tuân thủ chuyên trách với kiến thức và đào tạo về tuân thủ tiền mã hóa. KYC toàn diện và thẩm diligence khách hàng nên được áp dụng cho tất cả người dùng stablecoin để ngăn chặn hoạt động bất hợp pháp và bảo vệ người tiêu dùng.”

Ngân hàng

-

-

Ngân hàng LPB cắt giảm gần 380 nhân sự trong quý II/2025, nâng tổng số lao động rời đi trong 6 tháng lên gần 2.000 người. Thu nhập bình quân tháng của nhân viên tăng từ 21,19 triệu lên 26,94 triệu đồng. Chi phí cho lao động tăng 8%, đạt 1.557 tỉ đồng trong nửa đầu năm.

-

Thị trường chứng khoán Việt Nam khởi sắc với VN-Index tiến gần 1.500 điểm, nhờ dòng tiền mạnh từ bất động sản và ngân hàng. Giá trị giao dịch trung bình đạt 34.000 tỉ đồng/phiên, thể hiện tâm lý lạc quan. Tuy nhiên, nhà đầu tư cần thận trọng với rủi ro và tập trung vào cổ phiếu có nền tảng vững chắc.

-

” Nhật Bản FinTech Observer #121: Cập nhật tin tức ngành tài chính Nhật Bản, bao gồm kết quả bầu cử Thượng viện, ảnh hưởng chính trị và các hợp tác kinh doanh mới trong lĩnh vực bảo hiểm, ngân hàng, thanh toán và thị trường vốn.”

-

Ngành ngân hàng cần nguồn nhân lực công nghệ cao để chuyển đổi số và tự động hóa. Tuy nhiên, nguồn cung nhân lực với kiến thức chuyên sâu còn hạn chế. Cần hợp tác giữa Ngân hàng nhà nước, trường đào tạo và cơ sở tài chính, khoa học công nghệ, cũng như xây dựng bộ tiêu chuẩn đào tạo số cho ngành ngân hàng.

-

Tổng thống Donald Trump đã ký luật GENIUS, quản lý stablecoin – tiền mã hóa gắn với tài sản ổn định. Luật này quy định ban đầu và bảo vệ người tiêu dùng, tăng niềm tin vào tiền số. Các ngân hàng, tổ chức phi ngân hàng và liên hiệp tín dụng có thể tham gia thị trường stablecoin, mở ra cơ hội sử dụng rộng rãi trong giao dịch thanh toán tức thì.

-

Đến 30/6, dư nợ tín dụng của Vietcombank đạt 1,6 triệu tỷ đồng, tăng 11,1%, tập trung vào các lĩnh vực sản xuất. Trong khi đó, MB kiểm soát chặt chẽ chất lượng tín dụng, với tỷ lệ nợ xấu 1,27% và bao phủ nợ xấu trên 100%. Tính đến 30/6/2025, dư nợ tín dụng của hệ thống đạt hơn 17,2 triệu tỷ đồng, tăng 9,9% so với cuối năm 2024 và 19,32% so với cùng kỳ năm trước.

-

Nhiều doanh nghiệp tư nhân kinh doanh vàng không ghi nhận thông tin số sê-ri vàng miếng và thông tin khách hàng, gây khó khăn cho cơ quan chức năng trong công tác kiểm tra, giám sát. Bộ Công an đề nghị NHNN quy định bắt buộc ghi số sê-ri vàng miếng trên chứng từ giao dịch. Một giải pháp lâu dài là triển khai “tài khoản vàng” tại ngân hàng và doanh nghiệp kinh doanh vàng.

-

Diễn đàn “Chuyển đổi số khu vực công – Tiền đề cho phát triển kinh tế – xã hội” được Đài phát thanh Việt Nam tổ chức vào ngày 17/7 để thảo luận về vai trò của công nghệ số trong khu vực công. Chuyển đổi số trong khu vực công là một phần quan trọng trong chiến lược cải cách thể chế quốc gia, nhưng vẫn gặp nhiều thách thức về hạ tầng công nghệ và nguồn lực. Ngành Ngân hàng đã tiên phong trong chuyển đổi số và xây dựng khuôn khổ pháp lý để thúc đẩy số hóa, hợp tác với các công ty Fintech để phát triển sản phẩm và dịch vụ. Tuy nhiên, vẫn còn nhiều thách thức trong triển khai chuyển đổi số ngành Ngân hàng như rủi ro an ninh mạng, khuôn khổ pháp lý, hạ tầng, nguồn nhân lực và thay đổi văn hóa.

-

AI và Blockchain làm mất 85 triệu việc làm nhưng tạo ra 97 triệu việc mới trong ngành ngân hàng

bởi LinhCác chuyên gia nhận định AI và Blockchain sẽ tác động lớn đến ngành ngân hàng, làm mất 85 triệu việc làm nhưng tạo ra 97 triệu việc mới. Ngân hàng đang đối mặt với tình trạng khát khan về nhân lực công nghệ thông tin.

-

Cảnh báo về số điện thoại lừa đảo. Kẻ xấu mạo danh nhân viên ngân hàng mời mở thẻ ghi nợ hoặc thẻ tín dụng sau đó yêu cầu cung cấp thông tin để “kích hoạt” hoặc “xác minh tài khoản”.

-

Tín dụng xanh tại Việt Nam đang phát triển với dư nợ đạt hơn 704.000 tỷ đồng, tăng trưởng bình quân 21%/năm. Tuy nhiên, tỷ trọng dư nợ còn thấp do khó khăn về khung pháp lý, công cụ thẩm định, thời gian thu hồi vốn và tiếp cận vốn xanh quốc tế. Các ngân hàng đang điều chỉnh chính sách để hạn chế cấp tín dụng cho ngành phát thải carbon cao và tăng cường huy động vốn.

-

Thị trường chứng khoán dự kiến chuyển từ tích lũy sang tăng giá. Các công ty vốn hóa lớn sẽ dẫn đầu xu hướng, trong khi nhóm bất động sản, ngân hàng, chứng khoán, bán lẻ và xây dựng được đánh giá có tiềm năng tăng trưởng.

-

Giám đốc ngân hàng Trung Quốc Huang tố vợ ngoại tình với HLV thể hình Peng. Bằng chứng về vụ việc được anh đăng trên mạng xã hội Douyin và gây sốt Trung Quốc. Huang cho biết đã trích xuất từ camera trên xe và điện thoại của vợ, ghi lại nhiều cuộc hẹn hò giữa vợ và tình nhân. Ngày 26/7, anh đến nơi làm việc của Peng để đánh ghen nhưng không thành.

-

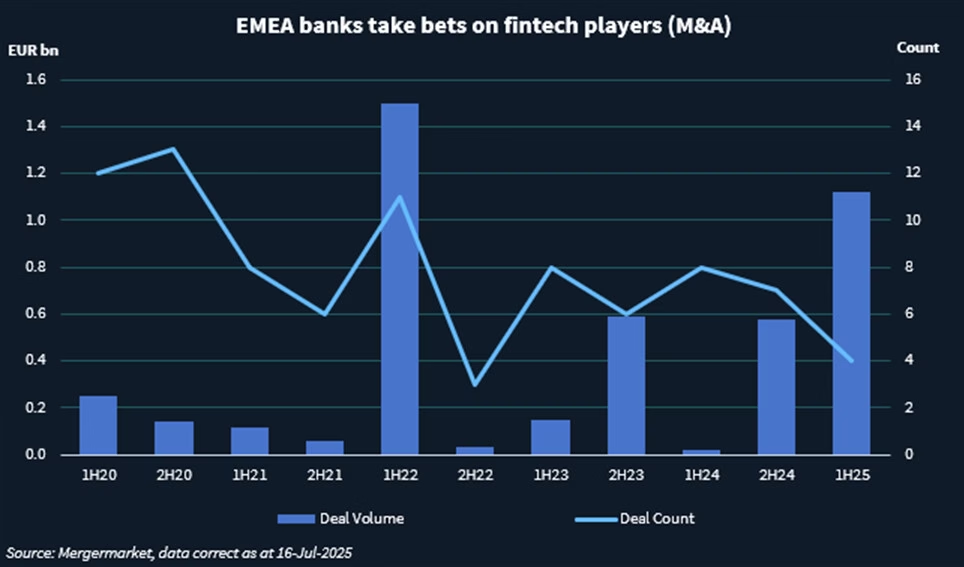

Các ngân hàng châu Âu ngày càng quan tâm đến việc mua lại các ngân hàng thách thức dựa trên công nghệ và các công ty fintech để cải thiện dịch vụ công nghệ của họ. Sự chênh lệch giữa giá đề nghị mua và giá bán có thể quá rộng, nhưng nhu cầu đối với các mô hình kinh doanh kỹ thuật số trong các tổ chức tài chính đang tăng trưởng và có nhiều mục tiêu tiềm năng. Với đường ống IPO đã bị tắc và nhiều gã khổng lồ fintech vẫn còn một khoảng cách xa so với trạng thái unicorn mà các nhà tài trợ và các công ty vốn mạo hiểm (VC) hy vọng đạt được, M&A đang trở thành “con đường duy nhất” cho các công ty fintech.

-

BAC A BANK chào bán 15 triệu trái phiếu ra công chúng với giá trị 1.500 tỷ đồng. Trái phiếu có mệnh giá 100.000 VND, mức lãi suất linh hoạt, đảm bảo lợi nhuận hấp dẫn cho nhà đầu tư.

-

Ngành quản lý quỹ tại Việt Nam hiện còn nhỏ so với các nước như Trung Quốc và Ấn Độ, với tài sản quỹ chiếm khoảng 7% GDP. Ngành này có tiềm năng phát triển nhờ giảm áp lực vốn cho hệ thống ngân hàng và mở rộng dịch vụ quản lý tài sản, phân phối chứng chỉ quỹ. Để thúc đẩy ngành quản lý quỹ, cần giải pháp đồng bộ và đột phá, bao gồm xem quỹ đầu tư là kênh dẫn vốn quan trọng, nâng cao số lượng và chất lượng hàng hóa trên thị trường vốn và củng cố niềm tin của nhà đầu tư.

-

Kienlongbank lãi trước thuế 922 tỷ đồng trong 6 tháng, tăng 67% so với cùng kỳ, với lợi nhuận quý II chiếm 61% tổng lợi nhuận. Tăng trưởng lợi nhuận nhờ nguồn thu tăng và chi phí hoạt động giảm. Tổng tài sản đạt 97.630 tỷ đồng, tăng 6%, dư nợ cho vay khách hàng hơn 69.547 tỷ đồng, tăng 13%.

-

Abraham Tachjian đã gia nhập Brim Financial, có trụ sở tại Toronto, với tư cách là quan chức trưởng về quy định của công ty. Tachjian trước đây đã lãnh đạo ngân hàng mở cho chính phủ liên bang và từng làm việc với Brim trong các dự án liên quan đến ngân hàng mở. Tachjian tin rằng Brim có “tiềm năng toàn cầu” và rất hào hứng khi tham gia một nhóm những người đổi mới đang đẩy mạnh ranh giới trong lĩnh vực dịch vụ tài chính.

-

VPBankSME triển khai chương trình mở thẻ VPBiz tặng eVoucher LynkiD lên tới 2 triệu đồng. Khách hàng mở mới thẻ doanh nghiệp VPBiz, kích hoạt và chi tiêu tối thiểu 3 triệu đồng trong 30 ngày đầu sẽ nhận eVoucher 500.000 đồng. 50 khách hàng đầu tiên tại mỗi giai đoạn có tổng chi tiêu từ 50 triệu đồng nhận thêm eVoucher 1,5 triệu đồng.